O Sporting Clube de Portugal apresentou o R&C referente ao primeiro semestre da actual época desportiva e, debruçando-me sobre o mesmo, procurei fazer uma análise numa óptica de continuidade e nas questões que mais preocupam os Sócios.

A REESTRUTURAÇÃO FINANCEIRA

Começo a análise por um facto relevante: amortização de dívida bancária no total de cerca de 17M€.

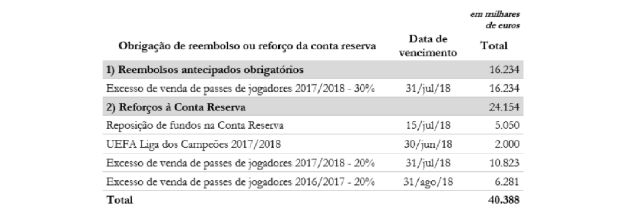

Relembro que desde julho de 2018, e no âmbito da reestruturação financeira concluída em 2014, a Sporting SAD comprometera-se a: 1) fazer reembolsos antecipados à dívida bancária, 2) a criar “contas reserva” para fazer face à compra das famosas VMOC. Essas amortizações e reservas tinham certas regras que foram agora renegociadas pela atual direção, aliviando as percentagens de “retenção”, além de ter sido fixado o preço de 0,30€ para a recompra de cada Obrigação.

No quadro seguinte temos os valores que estavam em incumprimento desde a data referida, tendo este quadro sido retirado de uma comunicação à CMVM num prospeto de admissão à negociação em bolsa das ações da Sporting SAD, em fevereiro de 2019:

Ora no R&C agora analisado diz na página 6 que “No âmbito deste acordo, o Grupo Sporting procedeu à regularização de todas as obrigações pecuniárias vencidas, encontrando-se assim em cumprimento perante os Bancos.”, depreendendo-se, portanto, que os 40M€ estivessem regularizados.

Analisando o R&C encontra-se a amortização dos cerca de 17M€ na dívida bancária, que podem ser confirmados na página 42 onde se lê que há “a redução do valor nominal dos financiamentos bancários no valor de 16.779 milhares de euros, essencialmente decorrente da amortização de capital ocorrida neste semestre.”

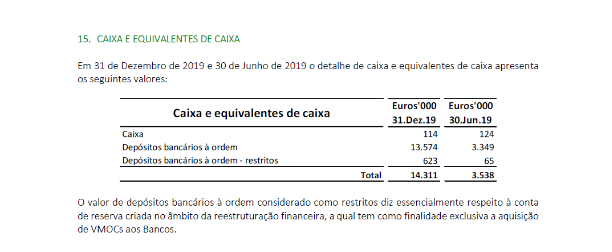

No entanto, não encontrei evidência que os cerca de 24M€ para os reforços da Conta Reserva tenham sido feitos, pelo contrário, como se pode ver no quadro da nota 15 na página 35 do R&C, onde são referidos apenas 623 mil euros destinados à aquisição das VMOCs aos Bancos parceiros.

A ANTECIPAÇÃO DAS RECEITAS DOS DIREITOS DE TV

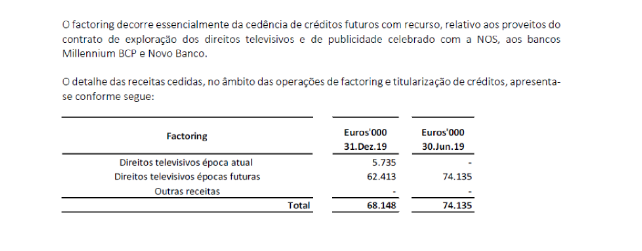

Passando para o tema da antecipação das receitas dos direitos televisivos dos jogos do Campeonato, da Publicidade das camisolas, e da distribuição da SportingTV, começo por dizer que uma antecipação de receitas é o equivalente a pedir um empréstimo, logo é registado no Passivo o montante que foi antecipado, montante esse que vai diminuindo à medida que o Proveito efetivamente é reconhecido, ou seja, as datas contratualmente estabelecidas com a NOS para a prestação do Serviço.

Na nota 20 referente aos Empréstimos Obtidos temos um quadro na página 41 que revela a antecipação de receitas dos direitos televisivos, por recurso ao Factoring, com o detalhe que está na imagem seguinte.

Nesta antecipação há 7M€ que são devidos à Sporting Comunicação e Plataformas, que é detida pelo Clube a 100%, pelo que temos neste momento a SAD a financiar-se à custa de um ativo do Clube, pelo menos é o que depreendo do que se pode ler na página 41: “Esta operação permitiu um encaixe financeiro líquido no montante de € 64.043.000, dos quais cerca de €7.000.000 são referentes aos Direitos da Sporting TV detidos pela Sporting Comunicação e Plataformas, S.A. (nota 26).”

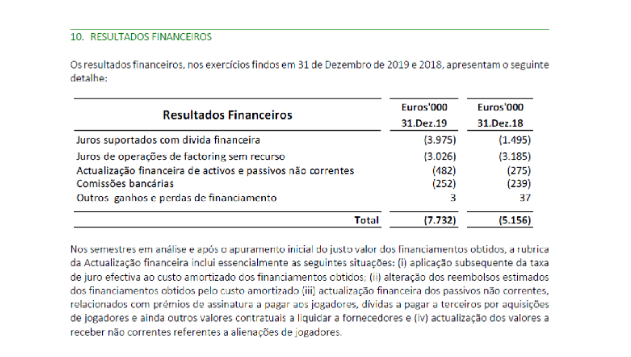

Preocupantes são, sem dúvida, os juros que está a Sporting SAD a suportar. Assim, vemos na nota 10 da página 29 que em apenas 6 meses foram 7M€ os custos de juros. O que para uma dívida financeira de cerca de 150M€ no inicio do período eleva a percentagem dos juros a uma taxa de quase 10% ao ano! O que é assustador pois há no meio deste montante financiamentos de taxa fixa, como é o caso do Empréstimo Obrigacionista a 6,25%, o que me deixa assustado quanto ao custo da nova dívida contraída e negociada por esta direção.

Na página 41, numa frase que passa despercebida, está também referido que “À data de 31 de Dezembro e 30 de Junho de 2019, a cedência de créditos contratuais, sem recurso, decorrente da alienação de direitos económicos de jogadores ascende 41.025 milhares de euros e 25.719 milhares de euros, respetivamente.” pelo que a antecipação de receitas também foi feita e num montante elevado pelos créditos que a Sporting SAD detinha sobre os Clubes que “compraram” os direitos desportivos dos jogadores transacionados.

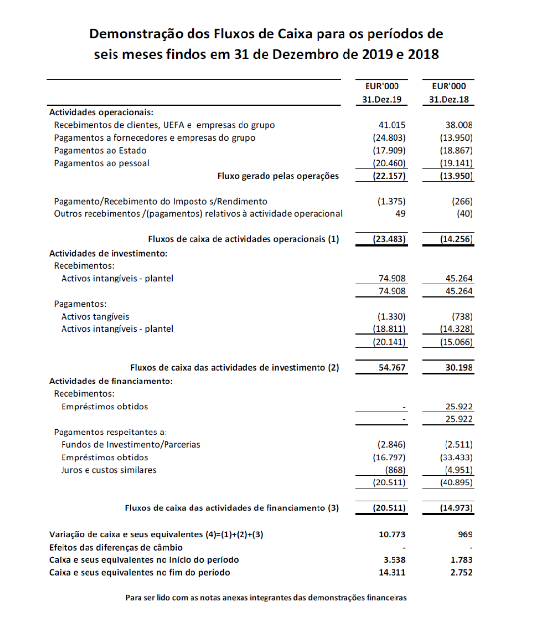

ANÁLISE DOS FLUXOS DE CAIXA

Esta entrada de dinheiro está bem patente na Demonstração de Fluxos de Caixa. Neste mapa podemos ver as Origens, a positivo, e as Aplicações, a negativo, do dinheiro que foi movimentado, e em que ciclo da gestão da empresa foi gerado: 1) operacional, 2) investimento e 3) financiamento.

Assim temos que:

1. o ciclo operacional está francamente negativo, que é o ciclo que nos indica se uma atividade, seja ela qual for, está saudável economicamente. A operação está a ser financiado pelo ciclo de investimento. Pagaram-se mais 22M€ do que se recebeu.

2. O ciclo de investimento está a gerar dinheiro, pelo desinvestimento que está a ser feito através da venda dos melhores ativos. Recebeu-se mais 55M€ do que se pagou.

3. O ciclo de financiamento está a ser onde se está a aplicar o dinheiro gerado pelo ciclo de investimento, reduzindo o stock de dívida. Pagaram-se 20,5M€

No final do primeiro semestre e dadas estas origens e aplicações ainda se ficou com cerca de 13M€ na conta bancária, o que dá para pagar, de grosso modo, cerca de 3 meses de salários.

O QUE NOS ESPERA NOS PRÓXIMOS MESES?

Quanto às atividades de investimento:

Na nota 22 da página 45 podemos ver que na conta de Fornecedores temos 50M€ exigíveis pelos nossos credores a menos de 1 ano, 50M€ esses divididos por 1) Clubes com 17M€, 2) Agentes com 20M€ e 3) outros credores com 13M€.

Por outro lado, na nota 14 da página 34 podemos ver que na conta de Clientes temos 14,5M€ a receber, aos quais podemos juntar os cerca de 35M€ líquidos da venda dos direitos desportivos do Bruno Fernandes. Assim, o ciclo de investimento pode-se considerar equilibrado.

Quanto às atividades operacionais:

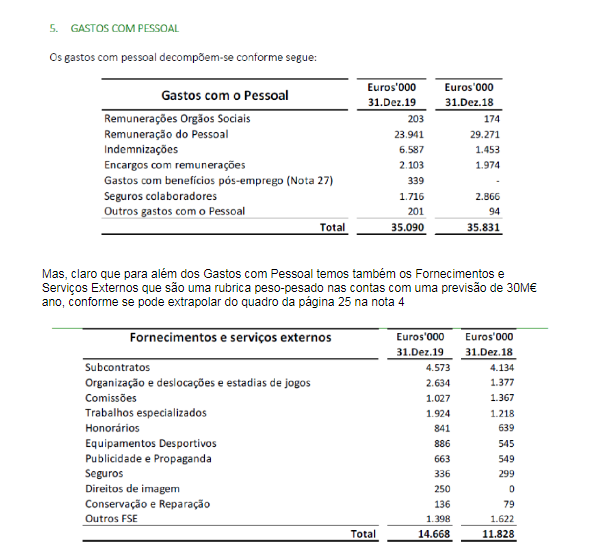

Sem receitas dos direitos de TV, que pelas minhas contas foram antecipados até ao fim da época de 2022, teremos de viver com receitas de cerca de 50M€ na época de 2020/21 – fazendo mera extrapolação do primeiro semestre dos quadros seguintes e constantes da nota 2 e nota 3 – para fazer face a todas as despesas.

Nos gastos com o pessoal, se nada se alterar para a próxima época, teremos que pagar cerca de 60M€ durante o ano, o que em face dos 50M€ de receitas que vimos acima, gerará um déficit de 10M€ de tesouraria, o que por si só terá de ser compensado com: novas transações de jogadores no valor de pelo menos 10M€, ou baixar o nível de gastos salariais em cerca de 10M€, ou novas operações de financiamento, nomeadamente através de novas antecipações de receitas de direitos de TV, para além de 2022.

O quadro seguinte é a nota 5 da página 25, onde se pode ver o que digo acima, em relação aos Gastos com Pessoal

CONCLUINDO

Ora parece evidente que partindo das receitas que estarão disponíveis para a próxima época, no total de cerca de 50M€, e com os atuais gastos operacionais de cerca de 90M€/ano, alguma coisa terá de ser feita em termos de atos de gestão. Se nada for feito por volta de dezembro de 2020 a Sporting SAD estará de novo perto da rotura de tesouraria.

As perguntas que ficam no ar são que jogadores restarão, com mercado, para serem transacionados no final desta época? Teremos Acuña e pouco mais!? Sem valorização dos jovens jogadores, muito por causa das erradas apostas em jogadores caros e emprestados, e também por causa das sucessivas trocas de equipas técnicas, que rendimento tiraremos das transações e do rendimento desportivo?

Fico com a clara noção que temos gastos demasiado elevados para tão pouca qualidade dos jogadores e tão pouco rendimento desportivo. A redução dos gastos deveria ter sido bem mais radical e o lançamento de jovens da formação muito forte, ao mesmo tempo que não deveríamos ter gasto cerca de 60M€ em aquisições, nos últimos 3 mercados, que deram zero retorno desportivo e dificilmente darão retorno financeiro.

Se bem conhecemos o modo de atuar desta direção, continuará “a tapar o Sol com a peneira”, e muito provavelmente irá recorrer a novos adiantamentos de receitas, desta vez para lá do términus do seu mandato comprometendo os instrumentos que deveriam de estar à disposição da próxima administração.

ESTE POST É DA AUTORIA DE… Nuno Sousa

a cozinha da Tasca está sempre aberta a todos os que a frequentam. Para te candidatares a servir estes Leões, basta estares preparado para as palmas ou para as cuspidelas. E enviares um e-mail com o teu texto para [email protected]

2 Março, 2020 at 14:42

“Se nada for feito por volta de dezembro de 2020 a Sporting SAD estará de novo perto da rotura de tesouraria.”

Optimista, muito optimista, será bem antes do próximo inverno, a não ser que aconteça a venda de mais ativos e ou mais um generoso adiantamento de receitas da nós.

As vmocs, bem as vmocs podem esperar.

Vou tentar mais logo comentar com tempo e acrescentar mais alguma informação que na minha opinião é muito relevante.

Entretanto boa avaliação num excelente artigo.

2 Março, 2020 at 14:48

Obrigado Malcolm, fico a aguardar esses comentários. É sempre bom ver outros comentários para nos ajudar a ver algo que possa ter escapado.

2 Março, 2020 at 17:57

Nuno, do movimento Sou Sporting?

Só para enquadrar.

2 Março, 2020 at 18:43

Sim

2 Março, 2020 at 20:05

Confirmo 🙂

3 Março, 2020 at 8:07

Tks

2 Março, 2020 at 22:42

Em princípio entrarão 9M do Matheus Pereira.

2 Março, 2020 at 14:43

Fácil Fácil

E com um Diretor Geral ainda vai ficar mais Fácil!!!

#varandasout

2 Março, 2020 at 16:54

Quem é que vem aí?

2 Março, 2020 at 14:45

Ou seja, ESTAMOS FODIDOS E REFODIDOS!

Mas é deixar terminar o club….o mandato e depois avalia-se…foda-se.

2 Março, 2020 at 14:49

1.º cheiro a fritos (o jogo da ocultação):

“No entanto, não encontrei evidência que os cerca de 24M€ para os reforços da Conta Reserva tenham sido feitos, pelo contrário, como se pode ver no quadro da nota 15 na página 35 do R&C, onde são referidos apenas 623 mil euros destinados à aquisição das VMOCs aos Bancos parceiros.”

2.º cheiro a fritos (introdução a “como sacar dinheiro ao clube, para tótós”):

“Nesta antecipação há 7M€ que são devidos à Sporting Comunicação e Plataformas, que é detida pelo Clube a 100%, pelo que temos neste momento a SAD a financiar-se à custa de um ativo do Clube.”

3.º cheiro a fritos (os amigos são para as ocasiões):

“Preocupantes são, sem dúvida, os juros que está a Sporting SAD a suportar. Assim, vemos na nota 10 da página 29 que em apenas 6 meses foram 7M€ os custos de juros. O que para uma dívida financeira de cerca de 150M€ no inicio do período eleva a percentagem dos juros a uma taxa de quase 10% ao ano! O que é assustador pois há no meio deste montante financiamentos de taxa fixa, como é o caso do Empréstimo Obrigacionista a 6,25%, o que me deixa assustado quanto ao custo da nova dívida contraída e negociada por esta direção.”

4.º cheiro a fritos (uau!):

“Na página 41, numa frase que passa despercebida, está também referido que “À data de 31 de Dezembro e 30 de Junho de 2019, a cedência de créditos contratuais, sem recurso, decorrente da alienação de direitos económicos de jogadores ascende 41.025 milhares de euros e 25.719 milhares de euros, respetivamente.” pelo que a antecipação de receitas também foi feita e num montante elevado pelos créditos que a Sporting SAD detinha sobre os Clubes que “compraram” os direitos desportivos dos jogadores transacionados.”

5.º cheiro a fritos (o zenha diz que é bom ter parceiros onde nós lhes pagamos as contas e eles são enganados, só que não):

“o ciclo operacional está francamente negativo, que é o ciclo que nos indica se uma atividade, seja ela qual for, está saudável economicamente. A operação está a ser financiado pelo ciclo de investimento. Pagaram-se mais 22M€ do que se recebeu.”

6.º cheiro a fritos (godinho lovers):

“Quanto às atividades operacionais:

Sem receitas dos direitos de TV, que pelas minhas contas foram antecipados até ao fim da época de 2022, teremos de viver com receitas de cerca de 50M€ na época de 2020/21 – fazendo mera extrapolação do primeiro semestre dos quadros seguintes e constantes da nota 2 e nota 3 – para fazer face a todas as despesas.”

7.º cheiro a fritos (fenómenos de alta finança):

“CONCLUINDO:

Ora parece evidente que partindo das receitas que estarão disponíveis para a próxima época, no total de cerca de 50M€, e com os atuais gastos operacionais de cerca de 90M€/ano, alguma coisa terá de ser feita em termos de atos de gestão. Se nada for feito por volta de dezembro de 2020 a Sporting SAD estará de novo perto da rotura de tesouraria.”

2 Março, 2020 at 16:21

ABSURDO!! Estamos fodidos e refodidos!

É até fechar portas!

3 Março, 2020 at 7:39

Mas a ideia é essa, para não se fechar as portas “temos mesmo de vender a SAD”.

Nessa altura o fivelas dá de frosques e fica com ambas as casinhas de luxo pagas.

2 Março, 2020 at 17:24

Alguém se magoou?

Fomos elegantes?

2 Março, 2020 at 19:03

Falta aí mais um cheiro a fritos

que são os 20 milhões que gastamos com agentes, com os resultados que se conhecem (carregar o plantel de entulho, ainda por cima algum desse entulho é emprestado)

2 Março, 2020 at 20:07

Tanaka, está na posta:

“Na nota 22 da página 45 podemos ver que na conta de Fornecedores temos 50M€ exigíveis pelos nossos credores a menos de 1 ano, 50M€ esses divididos por 1) Clubes com 17M€, 2) Agentes com 20M€ e 3) outros credores com 13M€.”

3 Março, 2020 at 7:44

Não é gasto, é investimento.

E “o mendes é o nosso grande amor!”

2 Março, 2020 at 14:50

Como é que 71% mansos foram capazes de afastar uma direção 90% e o melhor presidente de sempre e agora não consegue tirar do poder e da mama o pior de todos os tempos? Fácil, fácil. É pedir ajuda ao gabinete anti crise lampião.

2 Março, 2020 at 17:25

Essa é a pergunta que eu faço todos os dias…

2 Março, 2020 at 20:18

Eu faço a pergunta de outra forma. Se o homem era um ditador e o Sporting era dele. Porque é que destituiram os outros por omissão. Se foi ele que tudo fez, porque é que não o destutuiram só a ele visto os outros não terem feito nada?

3 Março, 2020 at 7:47

Porém nunca existiram 71%….. e isso estamos a ver hoje em dia.

Existiu sim uma grande burla nas votacões.

3 Março, 2020 at 8:40

Sim, são uns pseudo 71%.

2 Março, 2020 at 14:55

E o que posso fazer para impedir este caminho?

2 Março, 2020 at 14:55

Heranças e bananismos de lado.

O exercício deste ano vai ser bem positivo. Arrisco dizer que vai ser dos melhores de sempre da SAD.

Mas tal como em anos positivos anteriores, convém ver se o exercício é facilmente repetível. E a resposta é óbvia.

(a não ser que o Eduardo expluda e o City o venha buscar por 80M)

A massa salarial do futebol já devia estar a rondar os 40-45M, mais que suficiente em Portugal para lutar pelo título.

Claro que tal é impossível gastando salários em emprestados…

O Sporting não pode ter Matheus O encostados, nem pode preterir Dalas em detrimento de Bolasies, independentemente do valor desportivo.

Todo a entrada de liquidez tem de ser canalizada para serviço de dívida e passivo. Portanto, é indispensável equilibrar as receitas operacionais.

O Sporting não pode continuar eternamente a tapar exercícios negativos com vendas de jogadores.

No Verão, teremos um plantel em que (teoricamente, porque o mercado é o que é) os únicos jogadores com valor são Acuna e Wendel.

Basicamente, estes senhores pegaram no pior da Gestão anterior*, e aprimoraram com maior adiantamento de receitas e desvalorização qualitativa do plantel.

*sem ter certezas, diria que na campanha todos diziam ser essencial baixar salários, equilibrar as receitas/despesas correntes, etc…

2 Março, 2020 at 16:09

Reduziram a massa salarial com atletas (futebol principalmente) e aumentaram os da nova estrutura. Engordaram toda a estrutura.

Em contrapartida não criaram qualquer riqueza. Anteciparam verbas da NOS e venderam os passes dos melhores jogadores seniores e dos mais promissores produtos da formação (e entretanto deram um capitão e ainda pagaram comissão pela oferta) para construir um plantel medíocre em que os jogadores com mais qualidade e valor são resultantes da “pesada herança” deixada.

Nenhum Clube consegue apresentar resultados positivos sem receitas extraordinárias. Portanto não há ilusões quanto a necessidade de participar nas competições europeias e realizar vendas consideráveis de jogadores para suportar orçamentos de 70 milhões de euros. Durante a campanha eleitoral vi que esta preocupação com a sustentabilidade sem recurso a essas receitas passava por todas as listas candidatas mas apenas Rui Jorge Rego apontou isso como uma bandeira da sua lista.

Não lembro de alguma vez ter ouvido ou lido Bruno de Carvalho e Carlos Vieira afirmarem como política criar meios para que a SAD não ficasse dependente das receitas da UEFA e das vendas de passes de jogadores.

2 Março, 2020 at 17:14

Sem dúvida que vai ser um dos melhores, a questão é que não vai ser repetível como dizes… e com o nível de gastos que se tem, e sem ir à champions, rapidamente o dinheiro se vai esfumar.

2 Março, 2020 at 15:12

Para análise basta-me esta de Bernardo Ribeiro.

Abram os olhos.

“

Frederico Varandas não se cansa de garantir que ele e a equipa que o acompanha só têm um propósito no Sporting: deixar o Clube numa situação melhor do que aquela em que o encontraram. O Presidente do CA da SAD já disse isto um sem número de vezes durante ano e meio, referindo-se sempre à questão financeira. Entre o ‘sonho’ de Varandas e a realidade vai, no entanto, uma enorme, e quase inultrapassável, distância. Explico em três pontos:

1 – Os resultados financeiros só podem melhorar se o desempenho da equipa de futebol atingir níveis próximos dos de 2015/16, os quais garantam uma luta efetiva pelo 1.º lugar na Liga e apuramento direto para a fase de grupos da Liga dos Campeões. São esses desempenhos que garantem receitas extraordinárias na ordem dos 25 milhões, que alavancam vendas recorde de Gameboxes e bilhetes; são esses desempenhos que levam adeptos a tornar-se Sócios e ex-Sócios a liquidarem inúmeras quotas em atraso. É essa mobilização, essa euforia se quiserem, que atrai patrocinadores. É esse desempenho que valoriza jogadores. Ora, o que se tem visto em ano e meio com esta gestão é precisamente o contrário. A capacidade competitiva da equipa caiu a pique, de 18/19 para 19/20, sendo hoje apenas um candidato a lutar pelo 3.º lugar; as verdadeiras mais-valias já foram negociadas (Raphinha, Bas Dost e Bruno Fernandes), restando no plantel dois/três jogadores apetecíveis, mas apenas num mercado próximo dos 10 milhões (Acuña, Wendel e talvez Plata). Significa isto que o ‘mascarar’ das contas através da venda de ativos dificilmente se repetirá no próximo ano. Se 19/20 vai proporcionar lucro por força das vendas, já neste ano civil, de Bruno Fernandes (55 milhões) e Matheus Pereira (10 milhões), os resultados de 20/21 serão quase de certeza negativos, a não ser que o orçamento encolha 50 por cento.

2 – O Relatório e Contas do primeiro semestre de 19/20 mostra-nos o que já sabíamos: que a propaganda continua forte. A começar pelo (‘mentiroso’) crescimento da receita de Gameboxes. A receita subiu um pouco, comparando com 18/19 (bem aquém do registado em 17/18), mas fruto dos brutais aumentos levados a cabo no início da época, ou seja, diminuiu o número de compradores e cresceu a receita. Com esta medida a SAD estreitou a base de mercado: um produto que devia (deve) ser ‘popular’ deu um passo rumo ao elitismo. Todos sabemos como terminam estas medidas de gestão em qualquer empresa que tenha um negócio de massas: no buraco. Porque o foco principal deve estar sempre no alargar da base de compradores e não no afunilar da mesma. Não queria ter razão antes do tempo, mas veremos os números de vendas em 20/21…

3 – A última razão pela qual entendo que Frederico Varandas, Salgado Zenha, Miguel Cal e João Sampaio vão deixar o Sporting num estado pior do que aquele em que o encontraram prende-se com o facto de já terem utilizado receitas garantidas para além do prazo do mandato que os Sócios lhes conferiram. Sim, refiro-me à operação de factoring no valor de 70 milhões realizada pela SAD junto da Apollo, dando como colateral o contrato celebrado com a NOS. É que nesse valor total estão incluídos 20 milhões (verba relativa a quatro anos) que deveriam entrar na caixa da Sporting Comunicação e Plataformas. Para quem não sabe, dos cinco milhões/ano que esta empresa do Grupo Sporting começou a receber em 2017 pela venda da exploração da Sporting TV, a maior fatia destinava-se ao reforço do orçamento das modalidades (o restante pagava a produção da Sporting TV e Jornal Sporting). Ora, do total de 60 milhões a encaixar em 12 anos, ao fim de três anos já foram recebidos… 30! Significa que em média cada um dos próximos nove anos renderá apenas 3,3 milhões, dos quais haverá a descontar a produção da Sporting TV e Jornal Sporting. Logo, uma futura Direção, seja ela qual for, não terá esta fonte de receita no primeiro ano ou então terá a mesma muito diminuída durante a totalidade do mandato (depende do tipo de contrato que esta administração fez com a Apollo). Como está bom de ver, a competitividade das modalidades de pavilhão tenderá a baixar. Mas a do futebol profissional também, porque a SAD, nos próximos oito anos, apenas terá a descontar cerca de 25 milhões/ano do contrato de direitos televisivos e publicidade da camisola. Por último, como até final do atual mandato é inimaginável assistirmos a nova operação de factoring, a fórmula utilizada pela equipa de Varandas para ´mascarar´ as contas dos dois últimos anos (factoring e venda de passes de jogadores) esgotou-se. Preparem-se, pois, para o aperto financeiro.

P.S. Quando entrou, Varandas destacou a herança de uma dívida de 40 milhões a clubes e agentes, para justificar a má gestão de Bruno de Carvalho. Se saísse amanhã da Sporting SAD que dívida a clubes e agentes deixava Varandas de herança? Está no ReC: 50 milhões!

“

2 Março, 2020 at 15:34

José Ribeiro, my unforgivable bad.

2 Março, 2020 at 15:40

Ahaha 😀 Honestamente nao estava a associar este conteudo aquele gordo seboso.

2 Março, 2020 at 15:46

Estava a ver que o inseparável escudeiro Bernardo “Sancho PANÇA” Ribeiro tinha mordido a mão que o “alimenta”!!! (já me passou o susto alheio pelo Fuduico!)

2 Março, 2020 at 16:12

Faz toda a diferença, Marokas!

2 Março, 2020 at 17:07

Eh pá! Realmente! Eu a ler, a ler, a ler, queixos caídos, quase a tocarem o teclado… Eh pá! Imperdável! Trocar os nomes dos escribas. Esses nomes desses escribas. Carede! 😀

2 Março, 2020 at 17:38

Ahhhh… Estava a achar estranho o Bernardo Ribeiro a “desancar” o Varandas e a sua camarilha.

2 Março, 2020 at 22:05

Comecei a ler e pensei que estava numa realidade alternativa.

O gordo a criticar o Varandas?

Impossível!

Ahahahah

2 Março, 2020 at 16:19

Ahahahahahahah! Até estava a ver! A faxineira preferida do croquete algum dia desmascarava assim o dono?

2 Março, 2020 at 16:31

Importante esta crónica do José Ribeiro!

2 Março, 2020 at 20:11

Repara que ele está a detalhar algo que à tanto tempo tenho por aqui dito.

Anda tudo com os olhos fechados, mais grave que o problema na SAD é o problema no clube.

2 Março, 2020 at 22:09

Este para mim será o verdadeiro problema na próxima época.

O futebol bater no fundo já é costume com esta gente incompetente, mas pelo menos as modalidades mantinham a chama acesa.

Demantelando-se as modalidades, cai por terra a alma que ainda segura este clube.

A merda que apoia o Varandas consegue perceber isto?

2 Março, 2020 at 23:32

+1 aqui

2 Março, 2020 at 17:58

até fiquei assustado quando li bernado cartilheiro ribeiro.

2 Março, 2020 at 20:09

Portanto temos o José Ribeiro a confirmar o que escrevi:

“Nesta antecipação há 7M€ que são devidos à Sporting Comunicação e Plataformas, que é detida pelo Clube a 100%, pelo que temos neste momento a SAD a financiar-se à custa de um ativo do Clube”

Muito grave.

2 Março, 2020 at 21:09

É o ‘estrangulamento’ do SCP clube … A todo o vapor. . .

Vem aí novamente a lenga-lenga do … “teremos que ter orçamentos mais equilibrados nas diversas modalidades” … Ou … “teremos que fazer muito mais com menos” … Ou ainda … “teremos que encerrar algumas modalidades” …

É só continuar com esta ganilha nos orgãos sociais e, não tarda nada, as ‘caixas de ressonância’ destes BILTRES começam a cantarolar as cantilenas que enunciei acima …

2 Março, 2020 at 15:44

Soberbo texto Marokas!

Perante as cabalas e a intox dos avarandados e afins, há que registar a existência de três tipos de “sportinguistas” aqui na Tasca:

1º- Os que nunca fecharam os olhos e destapam e denunciam com vigor os golpes baixos e os fdp dos seus autores

2º Os acantinflados, adeptos do “como que si…..pero no”, autenticas marias-vão-com-as-outras, barrigas (de aluguer) que se prestam para gerar bebés alheios de borla, que vão voluntários para o coro sem saberem nem a letra nem a música

3º Os arregimentados de Carnide, que passam o tempo a alimentar a miopia do grupo 2 com cinza quente, descarrilando muitos desses semi-invisuais como carneirinhos para a degola.

A nós Sportinguistas de gema, cabe-nos defender o nosso amado Clube dos ataques dos vendilhões, dos aldrabões, dos falsos profetas, dos chulos, do putedo e dos seus filhos e da paneleiragem encornados.

ÀS ARMAS, LEÕES

2 Março, 2020 at 21:11

ISto!!!

Dia 8 de Março, todos os Sportinguistas, quer se possa ou não possa, tudo a Alvalade!

Vamos correr com estes CANALHAS do SCP para fora!!!

RUA CHULOS!!!

SL

2 Março, 2020 at 16:13

Excelente trabalho. Os Resultados surpreendem pela negativa.Depois de terem feito Vendas de activos de cerca de 48 ME e sendo as contas relativas a 6 meses é um resultado muito mau.

Há custos demasiado elevados nomeadamente nas seguintes rubricas:

– Comissões a Agentes

– Indemnizações

– Encargos Financeiros

– Organizações e deslocações

Surpresa também a antecipação por factoring de Créditos sobre clubes que adquiriram jogadores, sempre dá menos nas vistas que antecipações

do contrato NOS e mesmo assim Varandas que, tanto se indignou por ter

herdado uma dívida a fornecedores de 40 ME , não referiu quanto tinha a receber dos clubes a quem vendeu, diz-nos agora que deve 50 apesar da antecipação de creditos originados por essas vendas.

2 Março, 2020 at 17:24

Obrigado.

É verdade vendeu-se 48M€, mas recebeu-se 75M€ em apenas 6 meses. Ora só aí fica-se com uma noção dos adiantamentos que se estão a fazer com recurso a factoring com taxas elevadíssimas.

Quanto ao saldo da conta de Fornecedores os 50M€, neste momento não têm nada que se possa apontar à anterior gestão, uma vez que o investimento que esta direção realizou em aquisição de direitos desportivos já ultrapassa esse montante.

2 Março, 2020 at 16:25

Estas contas são um autêntico descalabro! Continuem a assobiar para o lado… Depois, já está, já está!

2 Março, 2020 at 16:33

Obrigado ao Nuno Sousa por esta análise às contas.

2 Março, 2020 at 17:25

Obrigado JHC

2 Março, 2020 at 16:52

Salarios de Champions numa equipa de nivel da intertoto.

2 Março, 2020 at 17:27

Essa é que é a questão, mais os 30M€ em FSE.

São 90M€/ano em gastos operacionais sem ida à Champions é incomportável.

2 Março, 2020 at 16:58

Já fomos, em apenas 18 meses… espectacular… já semearam, a seguir colhem….

2 Março, 2020 at 17:13

Tinha lido algures que o Novo Banco ainda não tinha aceite a nova reestruturação e que isso estava a atrasar o SCP de alguma forma (não percebo nada de finanças). Alguém me consegue confirmar e explicar isto?

2 Março, 2020 at 17:16

Ainda não aceitaram e não sei se vão aceitar.

2 Março, 2020 at 17:41

Na página 6 do relatório comunicado à CMVM

“No âmbito deste acordo, o Grupo Sporting procedeu à regularização de todas as obrigações pecuniárias vencidas, encontrando-se assim em cumprimento perante os Bancos.”

Página 18 do relatório comunicado à CMVM

Em 9 de outubro de 2019, o Grupo Sporting e a Sporting SAD formalizaram alterações aos contratos de financiamento com o Millennium BCP e com o Novo Banco (…)”

2 Março, 2020 at 18:03

Penso que a noticia da falta de acordo com o Novo Banco é posterior a essa data. Ou há qualquer coisa errada aqui, ou estamos a falar de coisas diferentes.

2 Março, 2020 at 18:12

Este é o relatório enviado à CMVM a semana passada, com as contas do primeiro semestre da época 2019/2020, ou seja de 1 de julho de 2019 a 31 de dezembro de 2020.

E no relatório diz claramente quais as alterações e o preço estabelecido para a compra das VMOC.

2 Março, 2020 at 17:14

De cor lembro que as receitas operacionais nos ultimos dois anos da Direcção anterior eram de cerca de 70M€. Baixaram para 50M€?

Bom trabalho que se está a fazer na SAD pelos gajos que acham que devem ser aumentados… 🙁

Entretanto venderam/despacharam tudo o que era jogador de valor E alguns dos mais caros do plantel, a que se junta uma equipa técnica que custava cerca de 9M€.

Com isto tudo parece que nem 10M€ baixaram na folha salarial – como é possivel? – mas jogadores para vender por 10M€ ou mais quase desapareceram do plantel – Coates, talvez Battaglia se voltar ao que era, Wendel e… ? Temos um puto realmente promissor que é o Plata mas só temos 50% do seu passe – é preciso investir no resto.

Realmente, ano e meio que é um desastre! E conseguem andar inchados de bazófia.

2 Março, 2020 at 17:29

Isso tudo!

E já não há antecipações da NOS nem jogadores com valor significativo que garantam encaixes avultados de forma a cobrir comissões, percentagens de passe e da conta-reserva, deixando algum para as despesas correntes.

Sem grandes recursos não conseguiremos concorrer por jogadores de qualidade e o plantel será cada vez mais fraco.

Isto é um ciclo vicioso de empobrecimento que terminará com a insolvência por incumprimento das obrigações com fornecedores.

2 Março, 2020 at 17:32

Miguel, não confundir receitas com proveitos. Os proveitos – contabilisticos – são bem acima dos 50M€/ano. O que refiro é que receitas, cash, para o próximo ano temos cerca de 50M€ disponíveis do ciclo operacional – e estou a contar com cerca de 10M€ da Liga Europa – , pois a parte dos direitos televisivos já foram adiantados.

2 Março, 2020 at 18:08

Percebi que te referias a receitas operacionais, ou seja, tudo o que é receitas normais e que, obviamente, exclui competições europeias e vendas de jogadores, que entram nas receitas extraordinárias.

Então, se não te referias às receitas ordinárias, sabes dizer quanto são actualmente? É que eu estou quase certo que nos últimos 2 anos do Bruno de Carvalho foram valores à volta de 70M€ – iam acima dos 90M€ com as receitas feitas na CL.

2 Março, 2020 at 18:16

Pela extrapolação dos proveitos do primeiro semestre de 43M€, sendo que 10M€ foram da Liga Europa que não se vão repetir no segundo semestre, preve-se que rondem os 76M€

2 Março, 2020 at 19:10

Sem provas europeias…

Portanto, 43-10, dá 33… Aponta-se para 66M€?

Se for não é tão mau como parecia.

2 Março, 2020 at 22:33

Não é tão mau !!!!!!!!!!!

Dá para pagar os cerca de 70M em salários e depois vendes jogadores para pagar 25M em FSEs, 15M em juros, 20M em amortizaçóes, já vamos em quanto ….

4 Março, 2020 at 0:05

A tua dificuldade com o português é um problema no debate…

Se antes eram 70M€…

Se agora forem 66M€…

Não é tão mau como parecia!

Ou seja, parecia pior que os 66M€, percebes, rapaz?

Foi só isso que disse.

Tudo o resto é merda da tua cabeça porque:

a) não percebeste o que escrevi

b) o teu odiozinho por mim cega-te

SL

2 Março, 2020 at 21:28

Os premios de partipacao em provas europeias são contabilizado como proveito operacional.

2 Março, 2020 at 21:51

Na altura do Bruno de Carvalho também?

Tinha mesmo a ideia que não, exactamente pelo que disse, que as RO eram de 70M€, com as provas europeias ia acima dos 90M€ e as receitas totais com vendas de jogadores foi bastante mais – tenho ideia de à volta de 120M€ mas não tenho a certeza.

De qualquer maneira, a ser como dizes, acho que é uma maneira onde, dependendo se a prova europeia é a CL ou a EL, pode haver valores muito dispares. Seria mais fácil ter as 3 parcelas completamente em separado, para se poder comparar toda a parte sem provas europeias e sem vendas de jogadores – até porque nunca é garantido que se vá às provas europeias.

2 Março, 2020 at 17:25

Excelente artigo, OBRIGADO!

Já li algures, que a direcção pretende manter o orçamento para o futebol em 20/21. Espero que não.

Com a saída dos 3 emprestados, deve haver lugar a uma redução dos custos.

Provavelmente, irão vender Acunã… Ou Coates…

O caminho é óbvio para todos. Será que é para quem interessa?

2 Março, 2020 at 17:47

De nada Skuhravý

2 Março, 2020 at 17:44

Excelente análise. 🙂

O problema é que a maioria não quer saber disto… Quer é a bola a rolar e ganhar títulos.

“Contas? Dívidas? Os outros também as têm… e ganham!” – é o argumento.

2 Março, 2020 at 20:15

Obrigado Jaime.

A questão é que com este cenário desportivo e financeiro dificilmente ganharemos, e a degradação desportiva/económica e consequentemente financeira será inevitável se continuarem com este rumo errático que tiveram até aqui.

2 Março, 2020 at 22:04

Essa é que é a grande preocupação.

2 Março, 2020 at 22:09

Esta forma de gerir já nós a vimos antes de Bruno de Carvalho e convencemo-nos que não voltaria.

A actual direcção teve a sorte de ter activos com (bom valor de) mercado e o contrato milionário com a NOS.

Caso contrário, o cenário seria bem pior (para não dizer dantesco).

Mas pouca gente se importa com isto.

Preferem acreditar na mentira que BdC deixou o clube na bancarrota e que estes estão a ter um trabalho hercúleo para reerguer o clube.

Não percebem que é precisamente o contrário.

Ou não percebem ou fingem não perceber…

Como alguém já aqui escreveu… Quo vadis, Sporting?

2 Março, 2020 at 17:51

Os sócios mais burros do mundo votaram para isto. Desfrutem.

2 Março, 2020 at 18:00

De facto, mesmo não sendo um financeiro dá para perceber que estes gajos são tão bons que justificam plenamente a necessidade de serem aumentados.

Aplaudo tb a sua humildade e altruísmo.

Zenha & Varandas, ficam na história pelo forma como uniram o caralho que os foda.

2 Março, 2020 at 18:13

Para memória futura …..

TOTAL RENDIMENTOS E GANHOS (sem transação de jogadores):

30-jun-2014 – 35.344 + 10% que no ano anterior;

30-jun-2015 – 58.382 + 65% que no ano anterior,

30-jun-2016 – 68.750 + 18% que no ano anterior,

30-jun-2017 – 80.002 + 16% que no ano anterior,

30-jun-2018 – 91.741 + 15% que no ano anterior,

30-jun-2019 – 75.837 – 17% que no ani anterior

++++++++++

30-Dez-2019 – 43.560 – 43% que em todo o ano anterior

O que pensam deste cenário

Sl

2 Março, 2020 at 18:18

João, prevejo que vá ficar pelos 76M€, ou seja igual ao ano anterior.

2 Março, 2020 at 18:58

Caro Nuno, pessoalmente não estou tão otimista.

Com o cenário desportivo do clube e o cenário económico, prevejo que os valores rondarão 58.000/60.000 , o que a acontecer é uma catástrofe, face aos custos …

Mas vamos lá ver se me engano.

Abraço

2 Março, 2020 at 23:54

Também vou mais por esses números, porque uma boa parte da venda de BF é consumida pelos gastos operacionais (que basicamente se mantêm iguais a Dezembro 2019) mas com muito menos receitas operacionais (sem mais jogos europeus, sem contabilização das gamebox, com assistências a diminuir continuamente, com baixa nas receitas de merchandising – sempre superior nos inícios de época).

Mas essas são as contas da SAD.

MUITO MAIS PREOCUPANTE É O CENÁRIO DAS CONTAS DO CLUBE. O que foi, nesta matéria, conseguido pela anterior Direcção está a ser completamente desbaratado. A alocação da totalidade das quotas às contas do Clube (enorme medida do anterior elenco, que muito contribuiu para o aumento e fidelização de associados), não só fica diminuída pela perda constante de sócios, como ainda é muito mais descompensada pela “engenharia financeira” de tirar do Clube (SportingTV) para pôr na SAD.

2 Março, 2020 at 18:18

Gestão te topo.

2 Março, 2020 at 19:16

Eu gosto de olhar para isso sempre separando o que é receita ordinária – sem provas europeias e sem vendas de jogadores – das outras duas componentes que fazem as receitas ordinárias. Acho que dá uma visão mais realista porque as receitas ordinárias são sempre fruto do trabalho da gestão e são sobre a mesma base todos os anos. As receitas extraordinárias dependem da prova em que se está – se CL, se EL – de até onde se vai nessas provas – desempenho desportivo – e dos jogadores que se vendem – que pode ser um Ilori ou um Bruno Fernandes.

Consegues colocar isso aqui, João Gaspar?

2 Março, 2020 at 23:18

Excelente, João Gaspar

Esta perspectiva é demonstrativa da enormidade da tarefa que se iniciou em 2014 e como está a ser tão fácil destruir um trabalho de 5 anos.

fdgp e não vou escrever, pois não passaria deste insulto.

2 Março, 2020 at 18:30

Resumindo e concluíndo, o Factoring e a venda desmedida dos melhores ativos da equipa vão camuflando a desgraça.

2 Março, 2020 at 18:30

É o tal caminho nas pedras.

Deitar os caminhos todos fora para ficar sem o castelo.

2 Março, 2020 at 18:41

Esta Direcção vive da ” pesada herança ” que tanto deprecia. Vendeu jogadores a Saldo quando não os deu e antecipa receitas do Contrato NOS.

Mérito dela talvez o aumento de Receita de marchandising, bilheteira, patrocinios, aumento consolidado de 4,3 % . Surpreende quando vemos as

assistências …mas é o que os números dizem…

Acertaram na contratação do Plata mas em tudo o resto tem um desempenho decepcionante.. Não são gestores mais parecem a típica

Comissão Liquidatária que quer vender depressa e a qualquer preço sem

empenho na criação de valor. Não há reabilitação que lhe valha. Destituí-la

o mais rapidamente possível.

2 Março, 2020 at 18:49

Talvez o Sporar se possa considerar também uma aposta acertada, a nível futebolístico. A nível financeiro, se houver o tal extra dos 6 milhões e uns pozinhos, por objectivos, dificilmente será um bom negócio….

2 Março, 2020 at 19:01

Sim. Parece-me ter qualidade e boa capacidade de adaptação.

2 Março, 2020 at 19:05

É um PL.

Apoiado e com as redondas a chegarem também acho que pode vir a ser interessante.

Com bolasies e zézés é que não.

2 Março, 2020 at 19:19

Se tiveres de pagar esses 6M€ extra, recebes muito mais do que isso… Mas muito, muito mais! Além de que ficas com títulos também.

Eu, rezo para se terem de pagar esses 6M€…

2 Março, 2020 at 21:48

Eu rezo para que esta direcção seja substituída por uma que consiga fazer que exista possibilidade de esses objectivos serem atingidos…

2 Março, 2020 at 21:52

Também…

2 Março, 2020 at 20:01

Armando, esse aumento de 4,3% fez-se à custa do “enorme aumento de preços” das Gamebox e não esquecer que houve mais 1 loja, a que reabriu junto ao multidesportivo, bem como pontos de venda, nomeadamente no Colombo.

2 Março, 2020 at 23:11

Obrigado, assim já faz sentido.

3 Março, 2020 at 0:12

E conta com direitos televisivos que deveriam estar alocados ao Clube e não à SAD (parte da Sporting TV).

Sem esses “martelos” o aumento parece que encolhe até à diminuição.

2 Março, 2020 at 21:17

“Surpreende quando vemos as assistências” … Pois surrpreende, e de que maneira …

Não nos podemos esquecer é que, em dois anos seguidos o preço das gameboxes aumentou … É aí que está o “truque contabilistico” …

2 Março, 2020 at 19:07

O poder do assalto, desculpem, o assalto ao poder…dassse parecia o Bananas ilegítimo.

Ver e ouvir o verdadeiro unir o Sporting (4;40)

https://youtu.be/4lFHPIpa7ys

2 Março, 2020 at 19:10

Desinvestir é chavão dos mansos71

https://mobile.twitter.com/Mister_do_cafe/status/1234412489703555072

2 Março, 2020 at 19:17

Cada tiro cada melro

https://mobile.twitter.com/TrolhaDoCacifo

2 Março, 2020 at 19:24

Estamos melhores que o Porto. E os dirigentes deles recebem mais.

Garrafão meio cheio.

2 Março, 2020 at 20:08

Agora com um pouco mais de tempo.

Gosto destes posts pois é daqueles que além de ler posso sempre tentar acrescentar alguma coisa valida.

Primeiro, agradecer ao Nuno Sousa, a excelente analise que realizou e a forma explicita e fundamentada que utilizou no artigo.

Procurando seguir os tópicos.

Reestruturação Financeira – Está praticamente tudo dito no artigo, só aproveito para lembrar o “crime” do não aproveitando das mais valias que os anéis geraram, mais o adiantamento da nós para concluir a reestruturação negociada pelo CD anterior que permitiria quer a SAD quer o clube ter o passivo bancário totalmente regularizado e numa situação privilegiada para encarar o futuro. Só para terem uma noção, os 17M agora pagos teriam uma redução muito perto dos 50% e os juros bancários seriam bem menores.

– Antecipação de Receitas – Neste aspecto tenho más noticias para acrescentar, pois a antecipação de activos do clube não é apenas de 7M, podem ler nesta nota, na pagina 136 que reproduzo:

“O saldo de Euros 21.570 milhares com a Sporting Comunicação e Plataformas é essencialmente relativo à cedência de créditos futuros das receitas da Sporting TV efectuado e recebido pela Sporting SAD.”

Mas a coisa, na minha opinião, ainda é mais grave, pois destes 21.5M parte deles ou seja 14.5M já foram entregues ao clube, para pagar divida bancaria e tapar o buraco operacional do clube nestes dois últimos anos.

Quanto ao resto a avaliação está de forma que mais nada tenho a acrescentar, lembrar apenas que em apenas seis meses, para obter um resultado positivo de 3M foi necessários vender 48M de activos e isto basta para perceber como será gasto o produto da venda de Bruno Fernandes – pagar despesa corrente – de forma a que no final do ano se obtenha um resultado positivo entre os 5 e os 10M e se venderem o Matheus Pereira será bem possível que se obtenha um dos melhores resultados de sempre embora à custa da perda de competitividade desportiva e da descapitalização do clube.

2 Março, 2020 at 20:23

A herança pesada, não era tão pesada assim, afinal deu para colocar mais peso ainda. Urgente fazer mais com menos, felizmente para o ano já entram 3 na CL, mas há que correr com estes incompetentes de lá e escolher alguém realmente decente para planear o próximo ano que será talvez o mais importante dos últimos 6/7 anos quer a nivel desportivo quer a nível financeiro

2 Março, 2020 at 21:57

Para o ano PODEM entrar 3 na CL… Mas há que contar com o Braga para lutar por um desses 3 lugares.

(penalti gamadíssimo para o Benfic@ mas Pizzi remate ao lado!)